连续令牌Continuous Tokens和联合曲线bonding curves

2023年爆火的friend.tech的机制就用到了类似联合曲线的机制,联合曲线可以说是最适合fomo的一种模型了。

TimeDao整理了的这篇关于连续令牌和联合曲线的文章,详细为你解读。有兴趣的交流的可以在文后关注我的公众号。

连续代币是一种由联合曲线合约管理的新型代币,因其价格连续计算而得名。连续标记具有有趣的属性,例如:

- 无限供应。可以铸造的代币数量没有限制。

- 确定性价格。代币的买卖价格随着铸造的代币数量而增加和减少。

- 连续价格。token 的价格n低于 tokenn+1而高于 token n-1。

- 即时流动性。代币可以随时即时买卖,联合曲线充当自动做市商。联合曲线合约充当交易的对手方,并始终持有足够的 ETH 储备来回购代币。

通过使用联合曲线bonding curves可以实现这些特性。

联合曲线bonding curves

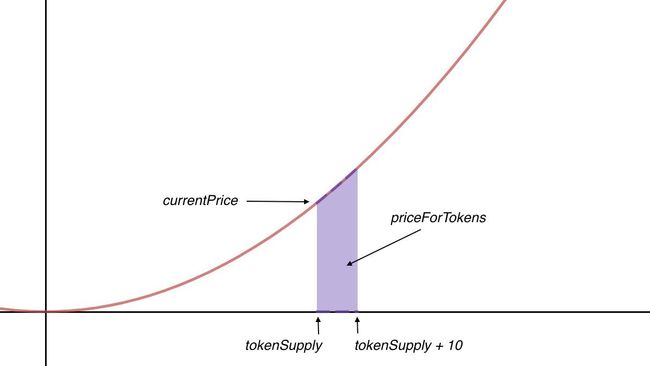

联合曲线是定义价格和代币供应之间关系的数学曲线。这是一个联合曲线的例子,其中currentPrice = tokenSupply²:

这条联合曲线表示价格随着代币供应的增加而上涨。在上述指数曲线的情况下,随着铸造代币数量的增加,增长率会加快。

当一个人购买了代币后,每个后续买家都必须为每个代币支付略高的价格,从而为最早的投资者带来潜在利润。随着越来越多的人了解该项目并继续购买,每个代币的价值沿着联合曲线逐渐增加。早期投资者早期发现有潜力的项目,购买曲线债券,然后卖回他们的代币,可以在未来赚取利润。

准备金率

Bancor公式,一个恒定的准备金率

Reserve Ratio = Reserve Token Balance / (Continuous Token Supply x Continuous Token Price)准备金率大于0小于100%

ReserveToken是其他的价值代币,ContinuousToken是要发行的连续代币。

每次购买或出售 Continuous Token 都会触发 Reserve Tokens 和 Continuous Tokens 的增加或减少,因此 Continuous Token 相对于其 Reserve Tokens 的价格将不断重新计算,以维持它们之间配置的准备金比率。

Reserve Ratio 决定了 Continuous Token 的价格需要调整到何种程度才能在每笔交易中保持不变,或者换句话说,它的价格敏感性。

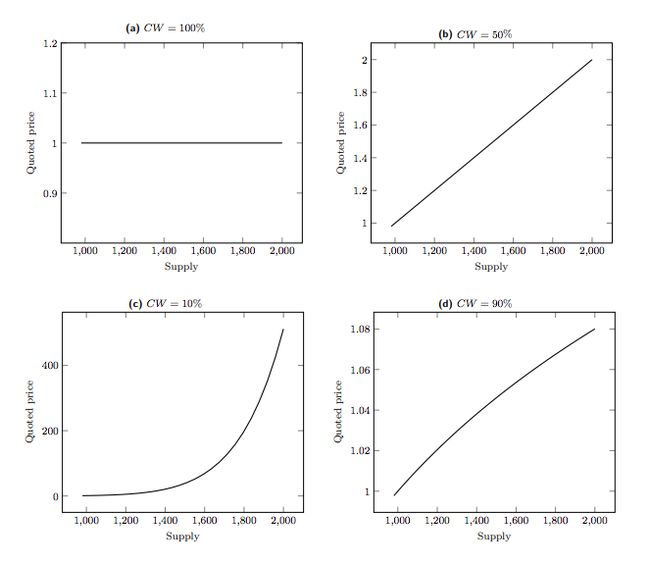

上图展示了当准备金率=1、0.5、0.1、0.9时,连续代币供应量与代币价格的关系。

- 准备金率越高,价格敏感性越低,也就是每次买卖带来的价格变化不大;

- 准备金率越低,价格敏感性越高,每次买卖带来的价格变化越大;

联合曲线价格

联合曲线合约持有储备代币的余额(例如,ETH余额)。ETH要购买 Continuous Tokens,买方将一定数量ETH的 Sell 函数反向工作:合约将计算 Continuous Token 的当前售价,并向您发送正确数量的ETH。

连续令牌市场循环

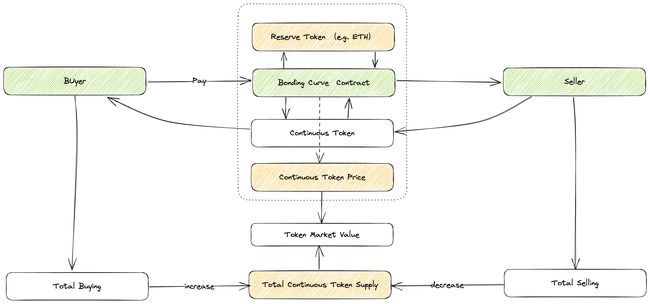

关注几个名词

- Bonding Curve Contract

- Reserve Token

- Continuous Token

- Continuous Token Supply

- Continuous Token Price

市场要素

交易对手

- 合约:自动做市商角色,连续代币的买入方和卖出方的对手是联合曲线合约。

- 买入方:向联合曲线合约支付其他价值代币,存入到Reserve Token池中,Reserve Token数量增加,买入方获得连续代币,连续代币总供应增加,连续代币价格上涨。

- 卖出方:向联合曲线合约卖出连续代币,从Reserve Token池中结算给卖出方,Reserve Token数量减少,连续代币总供应减少,连续代币价格下跌。

代币池

- 储备代币:Reserve Token,是其他价值代币,例如ETH。

- 代币供给:Continuous Token Supply,连续代币供应量,买入增加,卖出减少。

市场循环图

连续代币的思考

cx盘的技术基础

第一感官,这个代币模型,为cx盘提供了一个技术基础,很容易被cx盘使用,而且会为cx盘带来生命力。

之所以会被使用是因为不需要上交易所,也不需要做市商,就可以得到价格变动,当更多的人参与,价格会水涨船高得很厉害。

之所以会获得生命力是因为当参与的人减少,卖出的人增多,导致价格缩水,但总有一些盲目的人会选择坚持,只要团队没跑路,打鸡血,总有一群人为网络提供市场价格支撑,就会助长了网络的生命力。价格有了弹性,网络就会有生命力。

准备金率

我们再来理解一下传统金融中的存款准备金率。

存款准备金是指金融机构为保证客户提取存款和资金清算需要而缴存在中央银行的存款,中央银行要求的存款准备金占其存款总额的比例就是存款准备金率(deposit-reserve ratio)。

假如,存款准备金率为10%,则居民存款1万亿时,金融机构需要将10%即1000千亿存入中央银行作为准备金;金融机构可以将9000亿用于贷款业务,假如居民从银行完全贷出9000亿,又存入了银行,则这个时候又要将9000亿中的10%即900亿存入中央银行,如此往复。

最终,居民1万亿的存款,在理想情况下,产生了9万亿的市场流通,这就是存款准备金率的金融杠杆作用。财政部门在进行经济调控时,就会通过降准或升准的方式,来调节市场的流动性。

但是,假如全部存款用户在一个时间要求取现,则会产生流动性风险,因为银行并没有9万亿的资金,实际只有1万亿的资金。这就是银行的流动性风险,流动性风险得不到解决,就会带来金融系统性风险,从而引起金融危机。当银行出现流动性风险时,为避免系统性风险,有可能会采取释放单点风险的行为。

而联合曲线网络中的准备金率,可以实现同样的作用。

假设准备金率=10%,Reserve Token使用ETH,则意味着0.1万元价值的ETH,可以发行1万元价值的连续代币。

假如,网络立马崩盘结算,则整个网络的买入者仅能平均获得买入价值时的10%,个别的买入者优先于更多的人买入,卖出优先于更多的人卖出,有可能是盈利的,但其他的人可能不能获得买入价值的10%。

但如果准备金率 = 70%,则网络崩盘时,整个网络的买入者能平均能获得买入价值时的70%。另外,联合曲线网络中,不会出现爆仓的情况,也就是网络价值即便再低,连续代币的持有者总能兑换到价值代币,只是有可能是亏损的。

真实价值来源

但连续代币的流通价值与Reserve Token价值之间存在差额,准备金率=1时,可以将连续代币视为Reserve Token的锚定币,除此之外,准备金率越小,两者的差额越大。

差额之间的价值如何填充?持有连续代币,必须可以获得一定的权益,来支撑网络的价值。

- 通过网络获取到的Reserve Token,用于经营活动,获取收益,弥补网络;

- 持有连续代币,获得其他方面的权益

适用场景

联合曲线的模型非常适合社群,能够放大社群的网络效应和社群价值。

可以为代币提供很多的使用场景,只要代币有了法币价格。